作者:调研三人行来源:公众号“调研三人行”声明:文章已获得调研三人行授权转载,文章内容仅代表作者本人观点

编者按:

近期,美的集团经营管理团队接受了投资机构的调研,根据投资机构发布的调研会议纪要,美的集团未来发展重点总结如下:

在保持TO C业务高质量发展的同时,积极拓展TO B业务,打造第二增长点;

2015年海外营收目标350亿美元;

未来三年规划重点是提升公司效率和盈利能力,盈利能力要恢复到2020年以前水平;持续激活组织,管理层级控制在3级;

TO C业务国内持续优化产品结构,实现高质量发展;海外坚定走出去、深耕区域市场,强化冰洗业务拓展;

TO B业务聚焦4个核心业务:自动化和机器人、楼宇科技、新能源汽车零部件、储能管理;

持续加大研发和数字化投入,边投入边产出。

调研会议纪要内容如下:

方洪波:去年底公司得出判断未来三年行业会面临比较大的困难,是前所未有的寒冬,公司的应对策略一个是 2C 作出变革、一个是向 2B 转型,打造第二增长曲线。2022 年目标收入合理、恢复盈利,重点在改善盈利能力。

Q:2025 年美的海外 350 亿美金是否有调整?

A:海外战略是非常清晰的,去年和今年我们都加大了海外的投入,海外基地也在紧锣密鼓的建设中,方向不会发生改变,而且会加大投入。

Q:2B 和 2C 之间如何平衡发展,如何分配资源?

A:2B 我们现在围绕 4 个核心业务,自动化和机器人、楼宇科技、新能源汽车零部件、储能管理。

Q:除了关停部分非核心业务,公司怎么提升产品利润率?尤其高端品牌?

A:公司今年不再单纯追求收入规模,没有意义,去年空调利润率下降比较多就是因为产品结构不好,今年各个条线的产品结构都会优化,高端品牌COLMO 去年 40 亿收入,今年目标翻倍。

Q:公司负债有个比较大的收缩,是战略上有什么调整?

A:库卡37亿欧元的长期贷款今年调整到 1 年内到期科目,今年组成银团之后会再调整到长期贷款中。

Q:新能源车零部件参与者众多,美的怎么看之后的空间和竞争格局?

A:新能源车是能看到的未来最大的行业,整车我们肯定不能做,所以做零部件,我们目前切入的核心是热管理和电机总成,这两个是跟我们业务相关的,有技术基础,目前各方面进展都还比较好,我们对在这两个细分领域里面的竞争力是非常有信心的。

Q:一季度毛利率上升 0.5pct,内外销毛利率是什么情况,毛利率提升的驱动力是什么?去 年 Q4 毛利率环比 Q3 有所下降,毛利率变动的原因是什么?

A:内销毛利率上升 0.4pct,外销上升 0.5pct。材料成本上升在 3%,汇率影响 1.5%,折合对外销影响 3%。公司一方面通过提升产品价格,一方面调节产品结构来保证了盈利能力的提升。去年四季度主要是原材料价格和汇率影响。

Q:冰洗增长的主要原因?

A:公司冰洗业务跟竞争对手还有比较大的差距,国内外的空间都比较大,去年下半年公司对冰洗业务做了新的部署,坚定走出去,目前海外有 7-8 个基地在进行建设,公司非常看好未来海外冰洗市场。

Q:美的在海外各个市场销售收入占比情况?主要客户有哪些?海外非常注重品牌,公司如何解决自主创牌的问题?

A:2C 中海外占比 45%-55%,其中北美占海外比重 20%,南美 10%,欧洲中东 30%,亚太地区 30%。北美地区主要是进入零售渠道,问题不大,中东亚太也差不多,目前问题最大的是欧洲,欧洲比较看重品牌,公司也在寻找看通过什么方式解决品牌问题。

Q:机器人空间的展望和竞争优势在哪里?

A:我们坚信这个产业是中国未来很有竞争力的产业,库卡机器人现在订单非常好,供不应求,从下单到交货需要 12 个月。除了库卡的传统汽车产业,我们也打进了电池行业,特斯拉、宁德时代等都进入了,而且 3C 领域苹果也进入了。目标今年顺德基地 3 万台的产量。

Q:公司去年下半年做出了未来 3 年是行业寒冬的判断,作出 3 年维度的战略转变,偏向收缩和聚焦,公司是看到了哪些行业变化?

A:美的一直在一线,对很多东西能够做到预判,复盘过去几十年、几百年的商业规律,近几年是各种周期叠加的时期,所以我们规划重点提升公司效率和盈利能力。2C 的天花板就在那里,国内无论怎么发展,就是这个规模体量,很难实现很大的增长。2C 国内高质量发展,海外积极走出去。

Q:所以美的未来三年是偏投入期,产出期是 2023 年之后?

A:并不能这么理解,企业的发展是个动态过程,我们相当于是在高速公路上更换轮胎、更换发动机,是不会停下来,会边投入、边产出。

Q:盈利水平恢复到什么水平?

A:恢复到 2019 年的水平,恢复盈利并不是通过减少投入,而是通过提高效率、优化产品结构等方式,研发等方面的投入还是会继续加大。

Q:公司计划收缩部分非核心业务,是因为部分业务盈利能力比较差吗,具体哪些业务?

A:美的目标是收入合理,收入合理并不是不增长,至少会做到不下降,但是盈利要恢复到 2020 年以前的水平。

Q:2B 业务的毛利率水平长期看能否到达 2C 这种 30%的毛利率水平吗?

A:2B 业务投入大,但是一旦形成规模,盈利能力会比较稳定,受经济波动的影响较小。美的现在2B业务增长还比较好,今年2B 端业务增幅也会超过2C,盈利能力也会是比较好的。

Q:未来 1-2 年最大的挑战?

A:我们不知道会发生什么,这是最大的挑战,虽然我们会做规划,但是很多东西还是没有办法在掌控之内,现在各种不确定性加大,我们去年下半年也做出了相应的判断,整体追求平稳来应对各种超预期的状况。

Q:公司过去几年收购了一些公司,这些公司在内部版图的位置?医疗板块的规划?

A:目前公司有 5 大板块,有很大的自主权,收购的业务都是根据每个业务板块来进行,但收购还是集团来进行规划。管理上,公司层级严格按照 3 层,不会再增加层级。现在很多业务还是放在一些大板块内,比如自动化和机器人内部有很多细分业务,各个业务都是先发展, 等未来发展到一定规模可能会再进行调整、梳理。

Q:2B 业务有没有 3-5 年的产业目标?

A:2B 业务剔除内部交易后有 750 亿收入,规模已经比较大,除了汽车零部件,其他的基本不需要集团来进行投入。集团没有提出目标,我们是在打好基础,基础打好之后未来增长还是可期的。

Q:过去两年内部组织架构是在持续调整,而且高管也在变动,主要考虑是什么?

A:不确定性在增大,所以要保持企业的灵活性,既要保持稳健又要能激发组织活力。美的更换 CFO,外籍 CFO 是主动辞职去了 xx 医疗的 CFO,主要是因为疫情管控原因,需要回到家人身边,第二个是香港的,因为企业文化等原因辞去,现在是选择从内部培养一个。

Q:数字化方面做了非常多的工作,内部推荐的进展和外部输出的结果?

A:跟一些先进的企业相比我们还是有很大的差距,所以我们也在不断进行数字化的投入和提升,今年预计投入 20 亿,数字化是大形势,早晚都要做的事情。数字化要做到整个价值链的数字化,比如小 B 现在已经全部都通过软件系统来进行订购等,客户方面以及公司内部 员工管理方面也都有类似的数字化改进。

Q:公司白电产品的均价和第一名还是有一定的差异,品牌溢价对盈利能力提升有非常大的意义,未来我们怎么做品牌溢价,如何缩小和头部的价差?

A:品牌溢价是所有企业都在追求的,但也不是一下就能完成的,我们现在收入合理、恢复盈利的方针也是在做这样的事情,今年一季度空调均价也有提升,未来见效快还是慢还需要再观察。

Q:未来靠单一美的品牌来发展是不是有一定的问题?

A:靠美的一个品牌肯定是不行,现在打造了品牌组合,高端的COLMO和东芝,中端的美的和小天鹅。

Q:高端品牌一般需要沉淀,COLMO 发展这么快会不会有问题?

A:美的高端品牌基数比较低,未来增速也会慢慢降下来,COLMO 也在保持产品竞争力,高端品牌有了发展的背景,包括中产阶级的崛起和海外品牌的衰落等。库存方面,不管是高端品牌还是美的品牌都不存在压货之类的问题,压货的时代已经过去了。

关于T&D “战略与经营落地”之道

关于T&D “战略与经营落地”之道

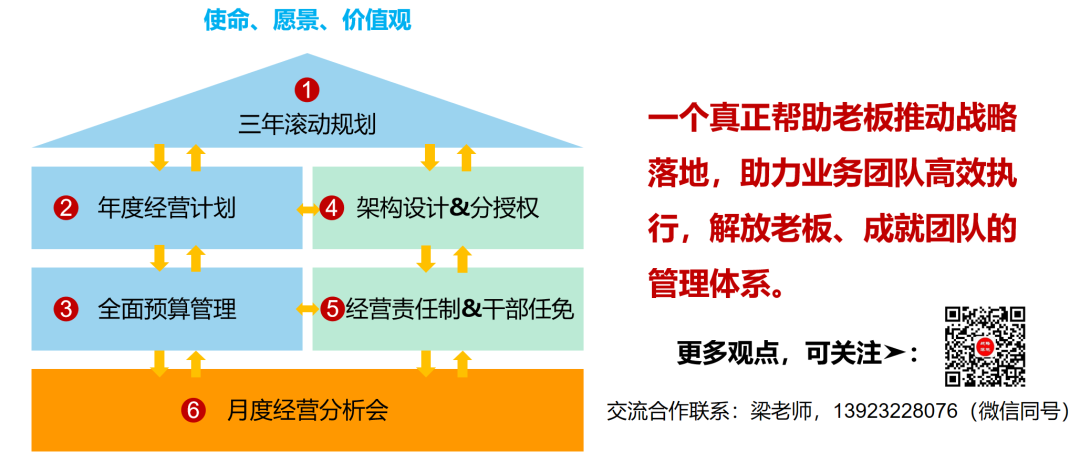

T&D 咨询团队基于多年战略运营管理经验,总结标杆企业经营管理实践,首创战略执行“六脉神剑”经营管理体系,致力于帮助企业构建简单高效的经营管理系统,打通战略-组织-执行,激活干部,实现利润倍增。

基于战略执行“六脉神剑”经营管理体系,T&D团队将于5月18日开启战略经营管理训练营(3个篇章6个模块12堂课】)。详情介绍可看本公众号文章“5月18日,战略经营管理训练营开班啦,欢迎大家报名参与,共创共赢!”,或可咨询梁老师,13923228076(微信同号)。

课程进度匹配企业经营管理节奏(具体进度如下图),5-10月线上直播授课,支持企业团队在干中学、在学中干,学以致用。

为帮助更多的企业经理人成长,我们组建了组织决策者群、战略总监群、管理者精进群,为大家提供交流学习和成长的场所,若有兴趣,可联系我(13923228076 ,微信同号)拉入群。

共有条评论 网友评论